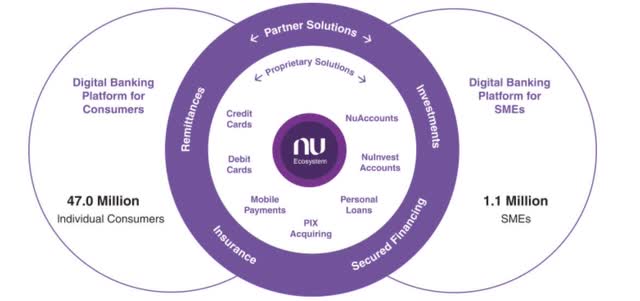

Nu Holdings는 세계 최대의 클라우드 네이티브 디지털 뱅킹 플랫폼 중 하나인 Nubank의 지주 회사입니다. Nubank는 현재 브라질, 멕시코 및 콜롬비아의 소비자에게 저축 계좌와 신용 카드, 생명 보험, 개인 대출, 투자 상품 및 모바일 결제에 대한 액세스를 제공합니다. Nubank는 중소기업 및 기업가를 위한 유사한 디지털 뱅킹 서비스도 제공합니다. 이 회사는 현재 Nu Holdings가 2021년에 약 1조 달러에 이를 것으로 예상하는 시장인 라틴 아메리카의 금융 서비스 시장을 혼란에 빠뜨릴 의도로 2013년에 비즈니스 여정을 시작했습니다.

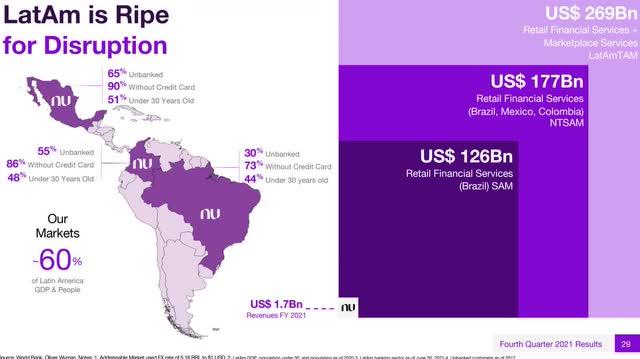

Nu Holdings(NYSE: NU )는 기존 은행이 무시해 왔던 은행이 없고 은행이 부족한 고객에게 디지털 뱅킹 서비스를 제공함으로써 라틴 아메리카에서 그들보다 훨씬 앞서 있는 매우 큰 기회를 가지고 있습니다.

Nu Holdings가 현재 속해 있는 시장에는 2,690억 달러의 TAM(Total Addressable Market)이 있으며, 그 중 Nu Holdings는 2021 회계연도에 17억 달러의 수익을 올렸습니다. Nu Holdings는 현재 브라질, 콜롬비아, 라틴 아메리카 GDP의 60%를 차지하는 멕시코는 Nu Holdings가 라틴 아메리카의 다른 국가로 확장하는 것을 막지 못합니다.

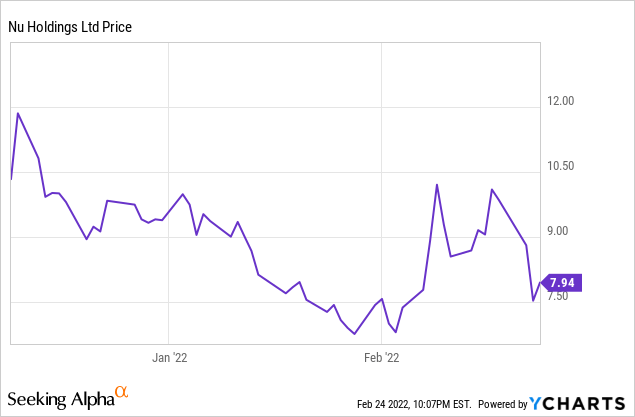

Nu Bank는 2021년 12월 IPO를 통해 주당 9달러에 상장했으며 현재 주식 가격은 IPO 가격보다 약 12% 낮은 7.94달러입니다. 브라질이 매우 심각한 경기 침체의 한가운데에 있다는 사실을 기억하는 것도 중요합니다. 이는 회사 가치보다 훨씬 낮은 가치를 하락시킬 가능성이 매우 높습니다. Nu Bank는 첫 번째 수익 보고서에서 매출이 224.3% 증가했고 회사가 성장 초기 단계에 있다는 점을 고려할 때 이 주식을 IPO 가격 이하로 구입할 수 있는 절호의 기회라고 생각합니다.

Nu Holdings는 강력한 해자를 건설하고 있습니다.

은행은 거의 상품과 같은 사업이 될 수 있으므로 투자자들은 Nu Holdings에 투자하기 전에 Nu Holdings가 라틴 아메리카의 다른 은행과 차별화되는 점과 경쟁자가 Nu Holdings가 얻을 수 있는 시장 점유율을 나중에 빼앗지 못하도록 막는 것이 무엇인지 더 잘 알고 있습니다.

Nu Holdings가 경쟁업체보다 우위를 점할 수 있는 첫 번째 해자는 브랜드를 기반으로 구축된 무형의 해자 입니다.

Nu Holdings 경영진의 논평을 듣거나 읽은 후 회사가 라틴 아메리카의 금융 시스템에 은행이 없는 사람과 은행이 부족한 사람을 끌어들이겠다는 사명을 기반으로 브랜드를 구축하고 있음을 이해하는 데 오랜 시간이 걸리지 않습니다. 라틴 아메리카 사회의 이러한 큰 부분은 브라질, 콜롬비아, 멕시코와 같은 국가의 강력한 레거시 은행에 의해 오랫동안 무시되었습니다.

금융 통합의 뱅킹 플랫폼을 제공하면 Nu Holdings가 여러 가지를 달성할 수 있습니다. 그것이 달성하는 첫 번째 중요한 것은 재정적 포용 이 모든 국가의 최선의 이익 이기 때문에 회사가 지리적 영역에서 국가 정부로부터 많은 지원과 축복을 받는다는 것입니다 . 두 번째로 달성한 것은 Nu Holdings가 "저가치" 고객에게 먼저 서비스를 제공한 다음 나중에 기존 비즈니스를 방해하는 The Innovator's Dilemma 책에서 강조된 고전적인 Clayton Christensen 전술을 사용할 수 있다는 것입니다.아래에서 혁신을 통해 현시점에서 Nu Holdings는 은행이 없는 사람과 은행이 부족한 사람을 금융 시스템으로 끌어들이는 데 있어 다른 은행과 경쟁이 거의 없기 때문에 Nu Holdings는 서비스를 받지 못하는 사람들을 위한 챔피언이 되어 강력한 브랜드를 구축할 수 있는 능력이 있습니다.

누홀딩스가 건설 중인 두 번째 해자는 스위칭 코스트 해자. 이전에 다른 은행으로 갈아타야 했던 사람이 있다면 얼마나 번거로운지 알 것입니다. 여기에는 다양한 수수료가 포함될 수 있으며 자동 입금 및 지불 변경과 같은 작업을 기억해야 합니다. 그렇기 때문에 대부분의 사람들이 은행을 변경하는 경우 전환하는 고통을 극복하기 위해 일반적으로 서비스가 매우 나쁩니다. Nu Holdings의 서비스를 점점 더 많이 사용하는 은행 및 비은행 중 많은 수가 평생 고객이 될 가능성이 높으며, 특히 Nu Holding이 이러한 고객이 의존하게 될 더 많은 서비스를 도입함에 따라 더욱 그렇습니다. 실제로, 고객의 플랫폼 사용을 늘리기 위해 점점 더 많은 금융 상품을 지속적으로 만드는 것이 Nu Holdings 비즈니스 모델의 일부입니다.

NU Holdings 비즈니스 모델

Nu Holdings에 대한 첫 번째 기사에서 회사 가하는 일에 대해 설명했지만이 기사에서는 비즈니스 모델을 더 자세히 설명합니다. 기억해야 할 중요한 점은 이 회사가 은행이지만 회사 경영진은 스스로를 멋진 앱을 만든 전통적인 은행이라기보다는 금융 서비스에 종사하는 기술 회사로 생각한다는 것입니다. Nu Holdings는 기술 및 인터넷 배경이 풍부하기 때문에 PayPal(NASDAQ: PYPL ) 또는 Block(NYSE: SQ ) 과 같은 핀테크 회사에서 사용할 수 있는 유사한 개념과 용어를 자주 사용 합니다.

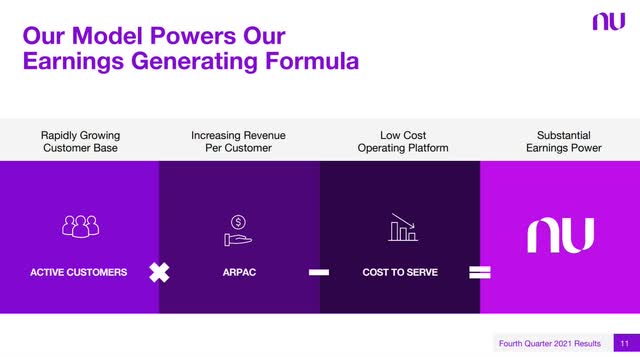

다음은 Nu Holdings의 비즈니스가 영업 레버리지를 높이고 결국 이익을 최종적으로 떨어뜨리기 위해 사용하는 기본 모델입니다.

Nu Holdings가 상당한 수익력을 구축하기 위한 공식의 첫 번째 부분은 브라질, 멕시코 및 콜롬비아와 같은 회사의 현재 시장에서 활성 고객 기반을 확장하는 것입니다. 이 회사는 4분기 소매 고객이 전년 대비 61.9% 증가한 5,390만 명을 기록했습니다. 또한, Nu Holdings는 중소기업(SME) 고객 기반을 2020년 50만 명에서 2021년 말 140만 명으로 180% 빠르게 성장시켰습니다. 플랫폼에서 월간 활동률은 2020년 4분기 66%에서 2021년 4분기 76%로 증가합니다.

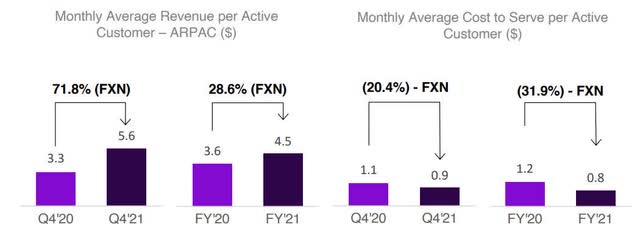

두 번째 부분은 빠르게 성장하는 고객 기반을 수익화하는 것과 관련됩니다. Nu Holdings가 수익 창출을 측정하기 위해 사용하는 측정항목을 ARPAC(Monthly Average Revenue Per Active Customer)라고 합니다. Nu Holdings는 ARPAC을 해당 기간 동안의 평균 월간 활성 고객 수로 나눈 평균 월 수익으로 정의합니다.

ARPAC은 본질적으로 Nu Holdings의 서비스가 고객에게 얼마나 가치가 있는지를 측정하는 척도이기 때문에 매우 중요할 수 있으며 일반적으로 서비스의 가치가 높을수록 미래에 더 많은 고객이 회사 제품을 사용하는 데 끌릴 것입니다. 턴은 더 많은 수익으로 이어집니다. ARPAC는 고객이 기존 서비스를 더 많이 사용하도록 하거나 회사가 추가 서비스를 교차 판매하거나 상향 판매함으로써 회사에서 증가할 수 있습니다.

2021년 4분기에 Nu Holdings의 ARPAC는 2020년 4분기보다 66.2%, FX 중립 기준으로 전년 대비 71.8% 증가한 5.6달러입니다. Nu Holdings의 2021 회계연도 ARPAC은 4.5달러로 2020 회계연도보다 24.3% 증가하거나 FX 중립 기준으로 전년 대비 28.6% 증가했습니다. 회사는 ARPAC의 증가를 고객 성장, 플랫폼에 대한 더 높은 수준의 고객 참여, 집단의 성숙, 신제품 도입을 포함한 여러 가지 요인에 기인합니다. 위의 모든 요소는 시간이 지남에 따라 ARPAC에 복합적인 영향을 미칩니다.

코호트라는 용어는 비즈니스 맥락에서 사용될 때 일반적으로 유사한 통계적 요소를 공유하는 개인의 그룹을 의미하며, 이 맥락에서 통계적 요소는 시간입니다. 예를 들어, 2월에 Nubank에 합류한 모든 고객을 2021년 2월 코호트라고 할 수 있습니다. Nu Holdings 경영진이 "코호트의 성숙화"라는 용어를 사용할 때 일반 영어로 의미하는 것은 고객 그룹이 나이가 들수록 Nu Holdings를 기본 은행으로 더 많이 사용하기 시작하고 Nu Holdings가 제공하는 핵심 제품도 더 많이 사용하기 시작한다는 것입니다. 더 자주 제공합니다. Nu Holdings CFO Guilherme Marques do Lago는 최근 실적 발표에서 Nu Holdings에게 집단의 성숙이 중요한 이유를 다음과 같이 설명했습니다.

많은 투자자들이 반드시 충분히 평가하지 않는 것은 집단의 성숙입니다. 집단 시즌이 되면서 집단이 성숙해지면서 우리가 점점 더 많은 고객의 주요 은행 관계가 되고 핵심 제품에 대한 사용량과 참여, 구매량이 증가한다는 것을 알 수 있습니다.

평균 ARPAC가 4분기에 월 $5.6에 도달한 반면, 더 오래되고 성숙한 집단의 ARPAC은 이미 월 $15를 초과했습니다. 어닝 콜에서 CFO는 플랫폼의 신제품 추가 및 새로운 기능에 의해 주도되는 추세와 함께 연령이 증가함에 따라 각 코호트 사이에서 ARPAC가 상승하는 추세가 계속될 것으로 예상했다고 언급했습니다.

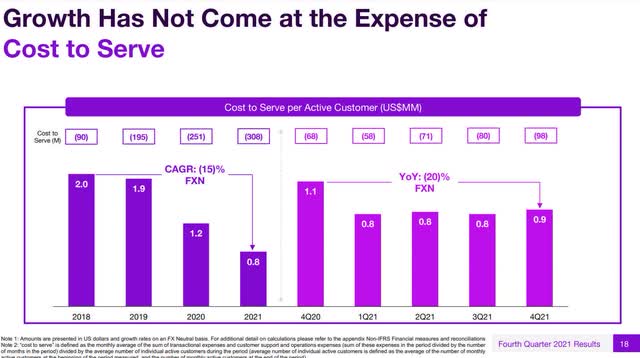

상당한 수익력을 구축하는 Nu Holdings의 세 번째 부분은 플랫폼 운영 비용을 은행 업계 최저 수준으로 유지하는 것입니다. Nu Holdings는 낮은 고객 확보 비용("CAC"), 낮은 서비스 비용, 낮은 위험 비용 및 낮은 자금 조달 비용을 제공함으로써 강력한 비용 이점을 얻을 수 있다고 믿습니다. "서비스 비용"을 살펴보겠습니다.

Nu Holdings 활성 고객당 월 평균 서비스 비용은 2021년 4분기에 $0.9에 도달하여 2020년 4분기보다 22.5% 또는 FX 중립 기준으로 전년 대비 20.4% 감소했습니다. 2021 회계연도에 활성 고객당 평균 서비스 비용은 0.8달러로 2020 회계연도보다 34.1% 감소하거나 FX 중립 기준으로 전년 대비 31.9% 감소했습니다. 이러한 개선은 더 많은 거래량과 회사가 고객 지원에 대한 투자를 늘렸다는 사실에도 불구하고 이루어졌습니다.

회사는 이러한 낮은 비용이 더 나은 가격 조건과 거래 조합의 구조적 변화로 인해 고객당 거래 비용을 줄이는 데 기여했다고 평가했습니다. 현재 Nu Holdings는 활성 고객당 서비스 비용보다 빠르게 ARPAC를 성장시키고 있으며, 이는 운영 레버리지 달성을 목표로 진행하고 있습니다.

Nu Holdings 2021년 4분기 손익계산서

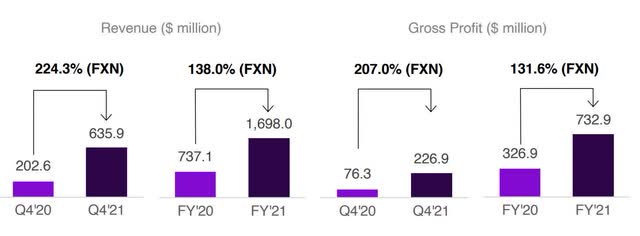

Nu Holdings의 2021년 4분기 매출은 총 6억 3,590만 달러로 2020년 4분기보다 214.0% 또는 FX 중립 기준으로 전년 대비 224.3% 증가했습니다. 2021 회계연도의 매출은 17억 달러로 월스트리트 애널리스트의 예상 14억 달러를 웃돌았습니다. Nu Holdings의 2021 회계연도 수익은 2020 회계연도보다 130.4% 또는 FX 중립 기준으로 전년 대비 138.0% 증가한 것으로 나타났습니다.

이는 인상적인 매출 수치, 특히 2021년 4분기 매출 수치로, 올해 총 매출의 37%를 차지했습니다. 2022 회계연도 수익에 대한 애널리스트의 평균 기대치로 전년 대비 73% 성장한 29억 4천만 달러로 성장이 내년에도 계속될 것으로 예상됩니다.

Nu Holdings의 2021년 4분기 총 이익은 2020년 4분기보다 197.4%, FX 중립 기준으로 전년 대비 207.0% 증가한 2억 2,690만 달러입니다. 총 이익 마진은 2020년 4분기 37.7%에서 35.7%로 나왔습니다. 2021 회계연도 총 이익은 7억 3,290만 달러로, 2020년 대비 124.2% 증가했습니다.

2021년 총 이익 마진은 2020년의 44.3%에 비해 43.2%였습니다. 총 마진의 감소는 Nu Holdings가 아래의 예상 신용 손실("ECL")을 설명해야 하는 방법의 결과로 2021년에 수익 비용이 더 높았기 때문입니다. 대손충당금 충당금 방법론이 대부금이 부여되는 시점에 대부금이 수익을 창출하기 전의 대손충당금 인식을 전면에 로드하는 IFRS.

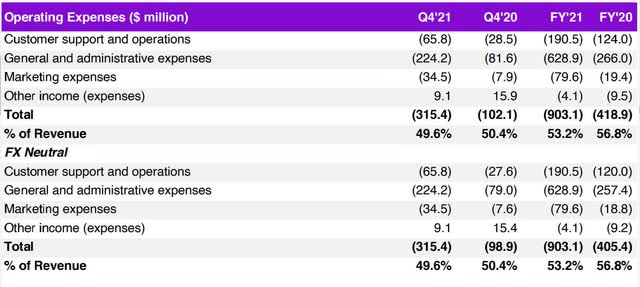

Nu Holdings의 2021년 4분기 운영 비용은 총 3억 1,540만 달러로 2020년 4분기보다 208.9% 또는 FX 중립 기준으로 전년 대비 218.9% 증가했지만 2020년 4분기의 50.4%에서 49.6%로 감소했습니다.

영업비용의 절대적 증가는 관리비가 전년동기대비 174.8%, 외화 중립적으로 183.8% 증가했기 때문이다. 회사는 G&A의 증가를 주식 기준 보상(SBC)의 증가와 해당 기간 동안의 고용 증가로 돌렸습니다.

고객 지원 및 운영 비용도 운영 비용을 증가시키는 데 도움이되었습니다. Nu Holdings 2021년 4분기 고객 지원 및 운영 비용은 2020년 4분기보다 130.9% 증가했으며 FX 중립 기준으로 전년 대비 138.4% 증가했습니다. 이러한 비용이 증가한 이유는 Nu Holdings의 고객이 크게 증가했고 만족스러운 고객 서비스를 계속 제공하기 위해 회사에서 고객 지원에 대한 투자를 늘렸기 때문입니다.

한편, 고객 서비스에 대한 Nu Holdings의 투자도 성과를 거두었습니다. 이 회사는 90년대에 NPS(Net Promoter Score)를 보유하고 있으며 NPS가 80이면 세계적 수준으로 간주됩니다. 이 NPS는 세계에서 가장 높은 금융 서비스 회사 중 하나입니다. 이 NPS는 2015년에 처음 으로 NPS 90에 도달한 Sofi Technologies(NASDAQ: SOFI )와 함께 있습니다.

분기 및 연도의 운영 비용이 절대적으로 증가한 또 다른 이유는 Nu Holdings의 IPO와 관련된 일회성 마케팅 비용이었습니다. Nu Holdings 마케팅 비용은 FX 중립 기준으로 2021년 4분기에 $34.5였습니다.

2021 회계연도에 운영 비용은 2020 회계연도보다 115.6% 증가한 9억 310만 달러에 달했으며 외환 중립 기준으로 전년 대비 122.8% 증가했지만 2020년 총 수익의 56.8%에서 53.2%로 감소했습니다.

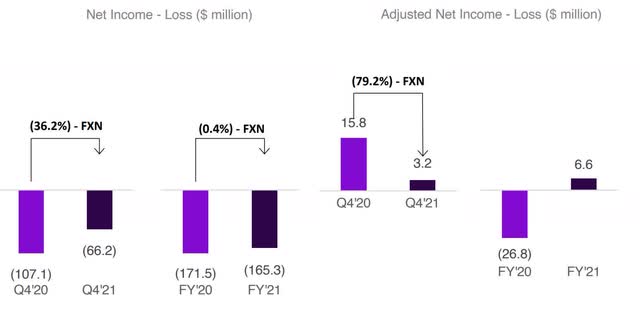

2021년 4분기에 Nu Holdings는 6,620만 달러의 순 손실을 보고했는데, 이는 2020년 4분기의 1억 710만 달러 순손실에서 38.2% 또는 FX 중립 기준으로 36.2% 증가한 수치입니다.

2021 회계연도에 Nu Holdings는 1억 6530만 달러의 순 손실을 보고했으며, 이는 2020 회계연도의 1억 7150만 달러 순손실에 비해 3.6% 또는 0.4% 증가한 FX 중립적 기준입니다. Nu Holdings의 FY IFRS EPS는 -0.10달러로 월스트리트 애널리스트를 하회했습니다

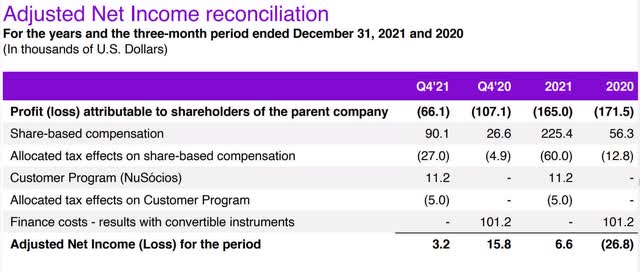

신생 기업은 연간 비교를 신뢰할 수 없거나 무의미하게 만들 수 있는 다른 일회성 비용이나 비정상적인 항목을 제외하기를 원하기 때문에 종종 비GAAP 또는 이 경우 조정 순이익과 같은 비 IFRS 수치를 사용합니다.

2021년 4분기 Nu Holdings는 2020년 4분기 조정 순이익 1,580만 달러와 비교하여 320만 달러의 조정 순이익을 보고했습니다.

규모가 커짐에 따라 조정 순이익 기준으로 운영 레버리지의 이점을 누리기 시작했습니다. 이는 수익 공식이 올바른 방향으로 가고 있다는 확신을 주기 때문에 중요한 데이터 포인트입니다.

대차 대조표

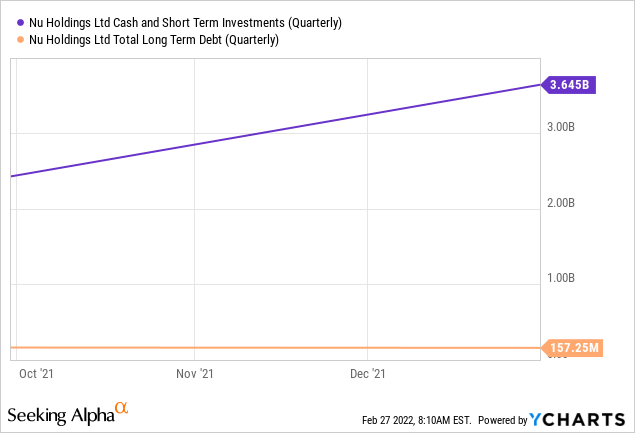

2021년 말, Nu Holdings는 대차대조표에 36억 4천만 달러의 현금과 단기 투자를 보유하고 있습니다.

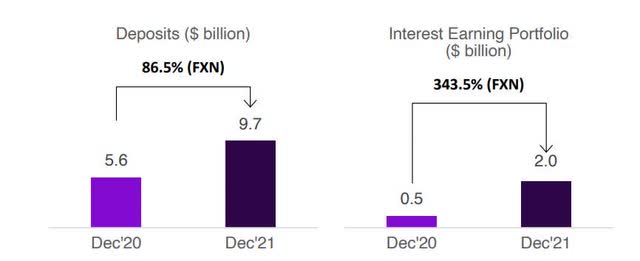

장기 부채는 1억 5725만 달러에 불과했다. 또한 원장의 부채 측면에서 Nu Holdings는 97억 달러의 고객 예치금을 보유하고 있습니다.

은행 에는 유동성 비율이며 중요할 수 있는 예대율 ("LDR")이라는 지표가 있습니다. 대출(이자수익 포트폴리오)을 예금으로 나누어 계산합니다. Nu Holdings는 그래픽에서 위의 숫자를 사용하여 약 21%의 LDR을 가지고 있습니다. 이것은 매우 낮은 수치이며 세계 은행 중 가장 보수적인 LDR 비율입니다. 예를 들어, S&P 시장 정보국은 2021년 2분기에 미국 은행의 평균 LDR을 측정했으며 58% 로 기록상 최저치를 기록 했습니다.

Investopedia에 따르면 이상적인 예대율은 약 80~90% 입니다. Nu가 조만간 LDR을 80%까지 올릴 수 있을지는 모르겠지만 회사는 그렇게 낮은 수준에서 LDR을 올릴 수 있는 많은 유연성을 가지고 있습니다. LDR 인상의 효과는 회사가 이자부 대출을 증가시키기 때문에 수익 성장을 증가시킬 것입니다. 회사가 그렇게 보수적인 위치를 유지하면서 특정 성장 가속기를 밀지 않는 이유는 브라질과 멕시코가 모두 경기 침체의 한가운데에 있기 때문입니다.

브라질 경기 침체

이것이 정상적인 시장이라면 Berkshire Hathaway가 이 회사에 10억 달러를 투자했다는 사실만으로도 IPO 이후 Nu Holdings의 주가가 치솟았을 것입니다. 그러나 미국 투자자들 사이에서는 현재 성장주를 싫어하고 있으며 심각한 가뭄, 높은 인플레이션, 높은 실업률 및 상승하는 금리로 인해 Nu Holdings의 본국인 브라질 시장 이 2021년 하반기에 침체에 빠지게 되었습니다. Nu Holdings의 주가가 하락했습니다. 누가 Nu Holdings의 주식을 보류하고 있는지 여전히 궁금해하는 경우를 대비하여 Mercadolibre(NASDAQ: MELI ), Pagseguro(NYSE: PAGS ) 및 StoneCo(NASDAQ)와 같은 다른 많은 인기 있는 브라질 주식에도 영향을 미치는 브라질 경기 침체입니다. : STNE ).

Nu Holdings에 투자하기로 선택한 사람들은 지속적인 경기 침체 위험을 인식해야 합니다. 투자자들은 Nu Holdings 신용 및 대출 상품의 악화 징후가 있는지 회사를 모니터링해야 합니다. Nu Holdings CFO Guilherme Marques do Lago의 4분기 실적 발표에서 경기 침체 위험과 그것이 회사의 성장 계획에 어떻게 영향을 미칠 수 있는지에 대해 언급했습니다.

피할 수 없는 두 번째 위험은 우리가 매우 면밀히 주시하고 매우 집중하게 될 것이며 포트폴리오의 자산 품질을 모니터링하는 것이며 우리는 존재하는 거시경제 악화에 대한 예상을 맹목적으로 보지 않습니다.

더 긍정적인 측면에서, Nu Holdings는 이전에 나쁜 경기 침체를 겪었습니다. 회사는 2014년 중반에 시작하여 2016년에 끝난 브라질의 마지막 경기 침체를 겪었습니다.

2014년 경기 침체는 브라질 역사상 최악의 경기 침체로 간주되었습니다. 이로 인해 Nu Holdings는 매우 보수적인 신용 보험업자를 배워야 했습니다. 두 번째로, 회사는 최근 IPO로 자본이 풍부하고 마지막으로 CEO는 회사가 현재 신용 악화의 징후에 대해 회사에 경고를 제공하여 회사가 신속하게 대응할 수 있도록 일부 신용 상품을 설계했다고 밝혔습니다.

이러한 신용 상품은 듀레이션이 짧고 자기자본수익률이 매우 높으며 자본수익률이 매우 높습니다.

이중 상장 IPO

두 번째로, Nu Holdings는 회사가 전 세계에서 가장 큰 직접 공유 프로그램이라고 주장하는 750만 명의 브라질 고객에게 1개의 브라질 예탁 영수증("BDR")을 선물함으로써 재정적 포용의 메시지와 관련하여 돈을 투자했습니다. 회사는 또한 유료 예약을 한 800,000명의 브라질 고객에게 브라질 IPO의 주식을 제공했습니다. 회사는 이것이 역사상 브라질 IPO에 참여한 개인 투자자 중 가장 많은 수라고 주장했습니다.

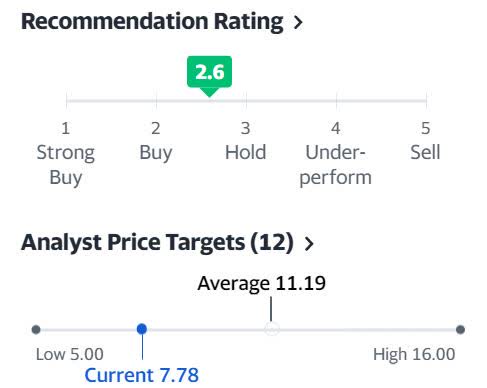

Nu Holdings 애널리스트 가격 목표

위의 내용은 지난 3개월 동안 Nu Holdings에 대해 12개월 목표 가격을 제시한 12명의 월스트리트 애널리스트를 기반으로 합니다. 평균 목표 가격은 $11.19이며 높은 예측값은 $16.00이고 낮은 예측값은 $5.00입니다. 평균 목표 가격은 지난 가격인 $7.78에서 44% 증가한 것입니다.

결론

Nu Holdings의 주식은 브라질과 멕시코의 경기 침체가 지속되면서 주요 시장 두 곳이 어려움을 겪고 있다는 사실 때문에 압박을 받고 있습니다. Nu Holdings와 같은 신생 기업은 일반적으로 불황에 잘 어울리지 않습니다. 특히 회사의 주요 시장인 은행이 없거나 은행이 부족한 경우 종종 불황에 좋지 않습니다. 그러나 Nu Holdings는 최근 분기에 매출이 200% 이상 성장하고 큰 시장에 거의 영향을 미치지 않았다는 점을 고려하면 여전히 빠르게 확장하고 있으며 시장이 강세장에서 회사 가치를 평가하는 것보다 훨씬 낮은 수준으로 판매하고 있습니다. .

이 회사는 브라질과 멕시코의 경기 침체가 고객 성장, 예금 성장 및 대출 성장을 실제로 방해하여 결국 Nu Holdings를 따라 잡을 가능성이 있기 때문에 단기적으로 위험이 높지만 현재 회사가 너무 보수적인 위치에 있기 때문에, 또한 대출 증가를 증가시켜 경기 침체가 끝난 후 회사가 성장 가속기를 누를 수 있는 유연성이 충분하며 이러한 발전에는 높은 상승 여력이 있습니다. Nu Holdings는 현재 IPO 가격 9달러 미만에서 공격적인 성장 투자자를 위한 매수입니다.

<참고 : Nu Holdings: Still Achieving Growth During A Brazilian Recession>

댓글

댓글 쓰기