2021 년 최고의 REIT ETF를 찾고 계십니까? 역사적 최저 수준의 금리로 인해 투자자들은 채권보다 더 매력적인 배당금을 제공하기 위해 REIT를 점점 더 많이 찾고 있습니다. 또한 REIT ETF는 포트폴리오 위험을 줄이기 위해 REIT 바구니를 보유함으로써 추가 다각화를 제공합니다. 또한, 배당 수입은 재정적으로 독립하는 방법을 배우고 자 하는 사람들에게 핵심입니다 . 수백 개의 부동산 ETF를 살펴 보았습니다. 그런 다음 ETF를 정렬하여 가장 많은 자산을 포함하는 고유 한 REIT ETF를 선택했습니다.

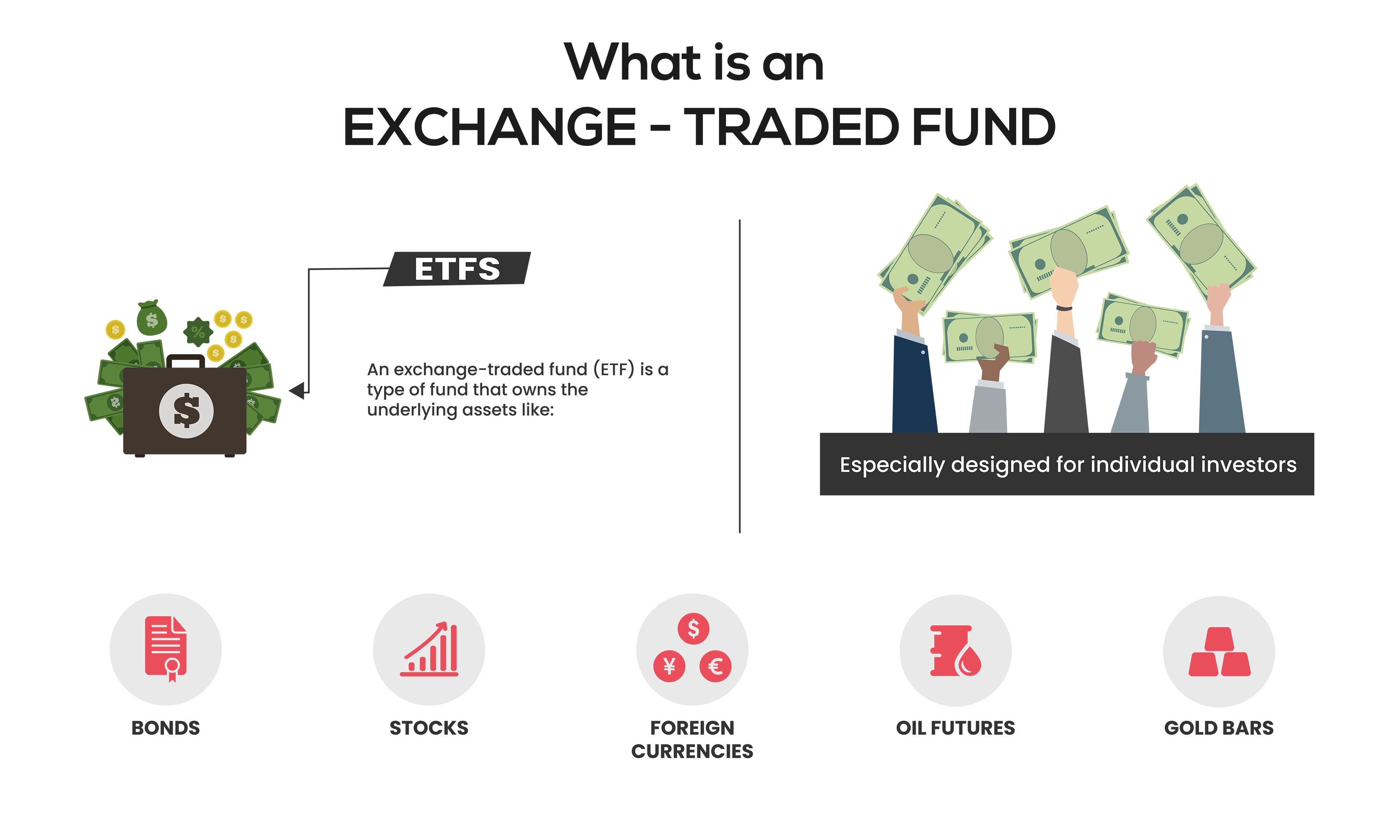

ETF 란 무엇입니까?

교환 거래 펀드 또는 ETF는 주식 및 기타 ETF를 보유한 펀드입니다. 실제로 투자자들은 뮤추얼 펀드가 똑같은 일을한다고 생각한다면 용서받을 것입니다. 그러나 뮤추얼 펀드와 달리 ETF는 뮤추얼 펀드 회사와 직접 거래되는 것이 아니라 2 차 시장 (즉, 즉시 거래)에서 거래됩니다. 또한 ETF를 사고 파는 투자자는 매매 할 때 거래가 정산되는 이점을 얻습니다. 요약하면 ETF는 주식처럼 거래되는 펀드라고 말할 수 있습니다.

ETF는 주식, 기타 ETF, 외화, 심지어 금과 같은 상품과 같은 자산을 보유 할 수 있습니다. 대부분의 ETF 는 S & P 500 또는 Nasdaq과 같은 지수 의 성능을 복제하려고 시도하지만 다른 많은 ETF 는 다른 용도로 사용됩니다.

Passive Managed ETFs 패시브 매니지드 ETF

수동적으로 관리되는 ETF는 가장 일반적인 유형의 ETF입니다. 펀드 매니저는 개별 REIT와 같은 자산 바구니를 선택하고 1 년에 한두 번 자동으로 재조정합니다. 이러한 유형의 ETF는 종종 US REIT의 성과를 추적하는 Dow Jones US REIT 지수와 같은 지수의 성과를 복제하려고합니다.

또한 (부분적으로) 매출로 인해 비용 비율이 낮은 경우가 많습니다.

Active Managed ETFs 액티브 매니지드 ETF

능동적으로 관리되는 ETF를 선택한 투자자는 평균 이상의 수익을 추구하기 때문에 그렇게합니다. 그러나 비용이 듭니다. 실제로, 능동적으로 관리되는 ETF는 관리자가 포트폴리오를 관리하는 데 더 많은 시간을 소비하기 때문에 비용 비율이 더 높습니다 (비용이 더 많이 듭니다). 그러나 수익률은 지수를 이길 가능성이 있습니다. 이 기사에서는 모든 REIT ETF가 적극적으로 관리됩니다.

REIT는 무엇입니까?

REIT는 부동산 투자 신탁으로도 알려져 있습니다. 부동산과 관련된 소득 창출 자산을 소유, 운영 또는 자금 조달하는 상장 기업입니다. 가장 일반적인 REIT는 임대로 수익을 창출하는 부동산을 포함합니다. 아파트 건물을 생각해보십시오.

REIT가 배당주 라고 생각하는 투자자를 용서하고 싶습니다 . REIT는 주식처럼 2 차 시장에서 거래되며, 많은 주식처럼 배당금을 지급합니다. 그러나 Pepsico (PEP) 와 같은 일반적인 상장 기업과 달리 REIT는 수익의 90 % 이상을 투자자에게 배분해야합니다. 그리고 투자자는 수익이 사업을 운영하는 데 드는 순 비용임을 기억해야합니다. 결과적으로 투자자는 동일한 자산을 직접 관리하는 것보다 적은 돈을 받게됩니다. 그러나 그것은 REIT 투자자들이 기꺼이 만드는 트레이드 오프입니다.

REIT 위험

REIT는 종종 레버리지를 사용하여 성장합니다. 즉, 모기지를 사용하여 주택을 구입하는 대부분의 미국인과 마찬가지로 소득을 창출하는 부동산을 구입할 때 REIT도 마찬가지입니다. 물론 REITs는 평균적인 단독 주택보다 훨씬 더 많이 빌릴 것입니다. 또한 REIT는 종종 변동 이자율로 차입합니다. 결과적으로 REIT는 일반적으로 모기지 금리가 떨어지면이자를 덜 지불합니다. 마찬가지로 REIT는 모기지 금리가 상승하면 더 많은이자를 지불합니다.

역사적으로, COVID-19 위기 동안 2020 년 3 월과 같이 FED가 경제를 개선해야 할 때 모기지 금리는 하락합니다. 그리고 경제가 잘 될 때 모기지 금리는 상승합니다. 투자자들이 REIT에 투자 할 때 묻는 한 가지 중요한 질문은 "REIT에 충분한 수요가 있습니까?"입니다. 즉, 공석이 위험할까요? 불행히도 REIT ETF는 수백 개의 REIT에 투자 할 수 있으므로 대답이 명확하지 않을 수 있습니다.

REITs는 좋은 투자입니까?

REIT를 통해 투자자는 부동산을 직접 보유하고 관리하지 않고도 특정 부동산 시장에 참여할 수 있습니다. 다르게 말하면 아파트 건물을 소유하고 싶다면 아파트 건물을 사서 직접 관리하거나 아파트 건물에 대한 노출을 제공하는 REIT 또는 REIT ETF를 구매할 수 있습니다.

투자자는 자산을 직접 소유하는 것만 큼 REIT 또는 ETF로 많은 돈을 벌 수 없습니다. 그러나 REIT는 기본 부동산을 소유하려는 투자자보다 투자자에게 더 매력적입니다. 확실히 위험은 비슷하지만 REIT / REIT ETF를 소유하는 일은 훨씬 적습니다.

REIT ETF 란 무엇입니까?

REIT ETF는 다양한 REIT에 자산을 투자하여 다각화를 제공하고 포트폴리오 위험을 줄입니다. 이런 식으로 포트폴리오는 단일 REIT의 실망스러운 뉴스를 완화해야합니다.

또한 REIT ETF를 활용하여 투자자에게 지수에 대해 잠재적 인 2 배 또는 3 배 수익을 제공 할 수 있습니다. 그리고 다른 유형으로는 REITS의 가치가 상승하거나 하락할 때 이익을 얻는 "황소"또는 "곰"이 있습니다. 예를 들어, 3x Bear REIT ETF는 하락하는 시장에서 투자자에게 3 배의 수익을 창출하는 것을 목표로합니다. 그러나 위험 때문에 우리는 의도적으로 이러한 유형의 과다 레버리지 ETF를 제외했습니다.

REIT 과세

REIT 과세는 주식을 소유하는 것만 큼 간단하지 않습니다. REIT는 소득의 90 % 이상을 투자자에게 배분함으로써 법인세 납부를 피합니다. 결과적으로 세금 부담은 투자자에게 전달됩니다.

REITs로부터 소득을받는 투자자는 소득, 단기 및 장기 자본 이득 (및 손실), 비 적격 배당금을 받게됩니다. 결과적으로 부담을 덜기 위해 REIT 및 REIT ETF를 세금 보호 계정에 보유하는 것이 더 나을 수 있습니다.

최고의 REIT ETF는 무엇입니까?

*배당금은 안전한가요? – 지불을 계속할 가능성은 얼마나됩니까?

*배당금이 증가합니까? – 정체 된 배당금은 정체 된 사업을 의미 할 수 있습니다.

*ETF가 사업을 시작한 지 얼마나 되었습니까? – 장수는 보안입니다.

*총 자산이 투자됩니까? – 더 많은 자산은 추가적인 시장 참여를 의미합니다.

*배당금은 언제 지급됩니까? – 매년? 반기? 아니면 매월?

*유동적입니까 – REIT ETF를 빨리 팔 수 있습니까?

*비용 – 관리 비용이 낮습니까?

Vanguard Real Estate ETF (VNQ)

Vanguard Real Estate는 사무실 건물, 호텔 및 기타 부동산을 구매하는 부동산 투자 신탁에 투자하는 ETF입니다. 목표는 미국 주식 세계의 대형, 중형 및 소형주 부문을 포착하도록 설계된 MSCI US Investable Market Real Estate 25/50 지수를 추적하는 것입니다.

174 개의 보유 자산을 보유한 이것은 자산이 $ 639 억을 초과하고 0.12 %의 낮은 비용 비율로 목록에서 가장 큰 REIT입니다. VNQ가 투자자들 사이에서 인기있는 선택이라는 것은 놀라운 일이 아닙니다.

VNQ의 최고 보유 중 일부는 다음과 같습니다.

>> Vanguard Real Estate II Index Fund

>> American Tower Corp.

>> Prologis Inc.

>> Crown Castle International Corp.

>> Equinix Inc.

우리는 왜 VNQ를 좋아합니까?

Vanguard Real Estate ETF는 광범위한 미국 부동산 클래스에 대한 노출을 제공하는 매우 유동적 인 보안을 제공합니다. 경쟁 배당 수익률이 3.79 %이고 5 년 수익률이 매년 7.16 % 인 VNQ는 투자자가 선택할 수있는 최고의 REIT ETF 중 하나입니다.

Vanguard Global ex-U.S. Real Estate ETF (VNQI)

Vanguard Global ex-US Estate는 미국 이외의 30 개국에서 REITS를 구매하는 부동산 투자 신탁에 투자하는 ETF입니다. 목표는 투자자에게 광범위한 국제 부동산에 대한 노출을 제공하고 S & P Global Ex US Property를 모방하는 것입니다.

679 개 보유, 58 억 달러를 초과하는 자산, 연간 6.79 %의 5 년 수익 및 0.12 %의 낮은 비용 비율을 가진 VNQI는 국제 부동산 노출을 원하는 투자자에게 이상적 일 수 있습니다.

VNQI의 최고 보유 중 일부는 다음과 같습니다.

>> Vonovia SE

>> Sun Hung Kai Properties Ltd.

>> Mitsubishi Estate Co. Ltd.

>> Mitsui Fudosan Co. Ltd.

>> Goodman Group

특히, 보유 자산 중 어느 것도 미국 기반이 아닙니다.

우리는 왜 VNQI를 좋아합니까?

Vanguard Global 전 미국 부동산 ETF는 투자자에게 부동산에 대한 국제적 노출을 제공합니다. 동시에 배당 수익률은 현재 0.92 %이며 성장할 여지가 있다고 생각합니다.

Global X Data Center REITs & Digital Infrastructure ETF (VPN)

인터넷의 성장을 활용하려는 투자자는 새로 생성 된 글로벌 X 데이터 센터 REIT 및 디지털 인프라 ETF를 살펴볼 수 있습니다. 실제로 VPN은 인터넷 (데이터 센터) 및 기타 디지털 인프라를 구동하는 서버를 수용하는 자산에 투자합니다. 그리고 거의 모든 사람이 집에서 일하도록 강요하는 COVID-19 대유행 덕분에 데이터 센터가 2020 년에 가장 우수한 REIT 부문 이었던 것은 놀라운 일이 아닙니다 .

VPN은 현재 2,500 만 달러의 자산을 보유하고 있으며 25 개의 서로 다른 REIT에 투자하고 있습니다. 그들의 최고 보유량은 다음과 같습니다.

>> Crown Castle Intl Corp.

>> American Tower Corp.

>> Equinix Inc.

>> Digital Realty Trust Inc.

>> SBC Communications Corp.

우리는 왜 그것을 좋아합니까?

데이터 센터 공간은 거의 불황에 강합니다. VPN에 대한 현재 SEC 수익률은 1.49 %입니다. 그러나 VPN이 장기적으로 투자자에게 상당한 이익을 제공 할 수 있다고 생각합니다.

Pacer Benchmark Industrial Real Estate SCTR ETF (INDS)

Pacer Benchmark Industrial REIT ETF는 ETF 세계의 또 다른 신인입니다. 2018 년 5 월 14 일에 채택 된 INDS는 투자자에게 벤치 마크 산업 부동산 SCTR 지수 를 복제하려는 규칙 기반 접근 방식을 제공합니다 .

INDS는 18 개 자산에 1 억 7 천만 달러를 보유하고 있으며 경쟁력있는 0.6 %의 비용 비율을 부과합니다. 2020 년 12 월 31 일 현재이 ETF는 산업 REITs 자산의 78.04 %, Warehouse REITs 자산의 21.96 %를 보유하고 있습니다.

상위 보유 항목은 다음과 같습니다.

>> Duke Realty Corp.

>> Prologis Inc.

>> Americold Realty Trust Inc.

>> First Industrial Realty Trust Inc.

>> Stag Industrial Inc.

우리는 왜 그것을 좋아합니까?

Pacer Benchmark Industrial REIT ETF는 투자자에게 전자 상거래 유통의 일부인 산업 및 창고 자산에 대한 노출을 제공합니다.

"온라인 쇼핑으로 인한 전자 상거래의 급속한 성장 덕분에 산업용 REIT는 시장을 4.1 % 능가했습니다." — Indexology 블로그

창립 이래 INDS는 연간 18.86 % 성장했으며 1 년 수익률은 12.60 %에 달합니다. 배당 수익률은 3.29 %에 불과하지만 성장할 여지가 있다고 생각합니다.

SPDR DJ Wilshire Global Real Estate ETF (RWO)

SPDR DJ 윌셔 글로벌 부동산 ETF는 다우 존스 글로벌 선택 부동산 증권 지수의 총 수익의 복제하고자 성능이 실제로 이 REIT ETF는 미국과 해외에서 다양한 자산 조합을 보유하고 있습니다.

RWO는 현재 16 억 달러의 자산을 보유하고 있으며 경쟁력있는 0.50 %의 수수료로 자산을 관리합니다. 또한 상위 5 개 보유 항목은 다음과 같습니다.

>> Prologis Inc.

>> Digital Realty Trust Inc.

>> Public Storage

>> Simon Property Group Inc.

>> Welltower Inc.

우리는 왜 그것을 좋아합니까? 5 년 수익은 4.10 %이며 분기 별 배당금은 3.16 %입니다.

최고의 REIT ETF에 대한 최종 의견

포트폴리오에 가장 적합한 REIT ETF를 찾는 것은 당신이 추구하는 다양 화에 달려 있습니다. VNQ와 VNQI의 조합을 구매하는 투자자는“내 포트폴리오에 부동산이 있습니다.”라고 말할 수 있으며 그럴 것입니다. 그 조합은 번식하기가 불가능한 광범위하고 국제적인 다양성을 제공합니다. 그러나 전체 부동산 부문을 능가하는 부문을 선택하려는 사람들은보다 전문화 된 REIT ETF를 살펴보기 만하면됩니다.

<참고 : The Best REIT ETFs In 2021>

댓글

댓글 쓰기