코로나 팬더믹으로 식량 수입국들이 연일 비상에 있습니다. 자국에선 쌀이 한 톨도 나지 않아도 세계화 시대 속에서 식량을 수입하며 풍족하게 생활할 수 있지만 전염병으로 인해 식량 자급이 화두가 되면서, 주요 수출국들은 자국 식량 비축을 위해 ‘식량 국경’을 일제히 닫았다. 지금 당장은 수출이 재개됐다 하더라도 이젠 언제 갑자기 식량 수급이 흔들려도 이상하지 않게 됐다. 이에 많은 국가가 ‘식량 자생력’을 키우기 위해 첨단기술을 활용한 농업, 종자 개발 등 연구개발(R&D)에 촉각을 곤두세우며 해외에도 도움의 손을 뻗고 있다.

농업 산업은 장기적인 관점에서 투자를 찾을 수있는 매력적인 기업입니다. 이는 업계의 수요 동인으로 인해 먼 미래에 있을 가능성이 매우 높기 때문입니다. 이 기사에서 살펴본 10 가지 주식은 업계 최고라고 생각합니다. 이 중 Scotts Miracle-Gro, Caterpillar 및 Archer-Daniels-Midland는 우수한 비즈니스 모델, 매력적인 배당 수익 및 장기 배당 성장 잠재력 덕분에 품질 측면에서 나머지보다 우위에 있습니다.

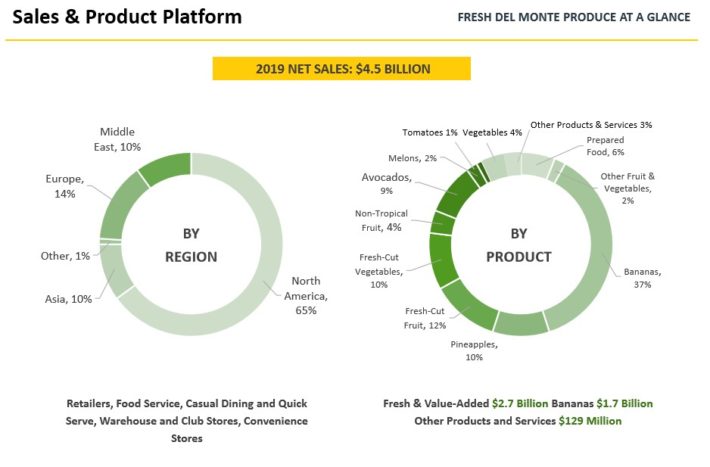

# 10 : Fresh Del Monte Produce (FDP)

Fresh Del Monte는 세계 최대의 과일 생산 업체 중 하나이며 1886 년에 설립되었습니다.이 회사는 주로 바나나, 파인애플, 비 열대 과일, 아보카도, 멜론, 토마토, 야채 등 신선한 과일과 채소를 생산하고 유통합니다. 이 회사는 또한 준비된 식품 부문을 보유하고 있습니다. Fresh Del Monte는 지난 20 년 동안 제품 포트폴리오를 크게 다변화했습니다.

예를 들어, 1996 년 회사 매출의 약 75 %가 바나나에서 파생되었습니다. 오늘날 바나나는 매출의 절반 이하를 차지하며 회사는 제품 라인을 크게 확장했습니다.

가장 최근 분기 에 순매출은 12 % 감소한 10 억 9 천만 달러를 기록했습니다. 조정 된 주당 순이익은 전년 대비 25 % 감소했습니다. 코로나 바이러스 및 관련 폐쇄로 인해 Fresh Del Monte 제품에 대한 수요가 크게 감소했습니다. 올해 남은 기간 동안 상황이 점차 개선되기를 바랍니다.

Fresh Del Monte는 긍정적 인 장기 성장 전망을 가지고 있습니다. 첫째, 증가하는 세계 인구는 거대한 촉매제입니다. 회사에 따르면 2050 년까지 식량 수요는 현재 수준에서 70 % 증가 할 것으로 예상됩니다. 그때까지 전 세계 인구는 90 억에이를 것으로 예상됩니다.

세계의 증가하는 인구를 먹이는 것은 해결해야 할 주요 과제입니다. 문제는 Fresh Del Monte가 자본화 할 수 있는지 여부입니다.

회사의 내구성있는 경쟁 우위는 장기적인 성장을 촉진 할 것입니다. Fresh Del Monte는 전 세계에 50 개의 유통 센터와 전 세계에 거의 24 개의 신선 절단 작업을하고 있습니다. 또한 소유 선박 9 척과 전세 선박 4 척을 보유하고 있습니다. Fresh Del Monte는 전 세계 인구 증가와 식량 수요를 충족 할 수있는 독특한 위치에 있습니다.

이 회사는 현재 주당 $ 0.05의 분기 배당금을 지급하고 있습니다. Fresh Del Monte 주식의 현재 수익률은 1.1 %입니다. 결과적으로 주식은 탄탄한 브랜드를 가지고 있고 일관된 이익을 창출하지만 성장 또는 소득 투자자에게는 그다지 매력적이지 않습니다.

# 9 : AGCO Corporation (AGCO)

AGCO Corporation은 트랙터, 콤바인, 자체 추진 분무기, 건초 도구, 마초 장비, 파종 및 경작 장비, 곡물 저장 및 단백질 생산 시스템과 같은 농업 기계를 제조합니다. 다양한 브랜드가 있으며 그중 일부에는 Challenger, Fendt, Massey Ferguson, GSI 및 Valtra가 포함됩니다.

AGCO는 2019 년 매출이 90 억 달러로 전년 대비 3.3 % 감소했습니다. 2020 년에도 지금까지 성능이 저하되었습니다. 2 분기 매출은 17 % 감소한 20 억 달러였습니다. 통화 중립적 인 판매는 작년 같은 분기에 비해 13 % 감소했습니다. 조정 기준으로 주당 순이익은 $ 1.11로 전년 대비 39 % 감소했습니다.

예상대로 코로나 바이러스 위기는 2020 년을 시작하는 회사의 매출에 부정적인 영향을 미쳤습니다.

곡물 저장 및 단백질 생산에 대한 수요는 특히 신흥 시장에서 증가하고 있으며 이는 AGCO의 긍정적 지표입니다. 그러나 AGCO의 주요 위험은 경기 침체입니다. 중장비 제조업체로서 AGCO는 글로벌 경기 침체의 영향을받을 것입니다.

회사는 코로나 바이러스 위기로 인한 불확실성으로 인해 연간 지침을 철회했습니다. 또한 AGCO는 추가 유동성을 제공하기 위해 4 월에 5 억 2 천만 달러의 대출 시설을 완료했습니다. AGCO의 사업은 대부분의 영역에서 필수적인 것으로 간주되어 여전히 운영 할 수 있지만 회사의 생산은 공급 제약으로 인해 방해를받습니다.

코로나 바이러스 위기는 올해 AGCO에 상당히 부정적인 영향을 미칠 수 있으며, 글로벌 경기 침체가 2021 년까지 연장되는 경우 그 이상일 수 있습니다. AGCO는 지금까지 주당 0.16 달러의 분기 배당금을 유지하여 1 %보다 약간 낮은 수익률을 제공합니다. Fresh Del Monte와 마찬가지로 주식은 장기적인 성장 잠재력이 있지만 배당 수익률이 낮기 때문에 소득 투자자에게는 특히 매력적이지 않습니다.

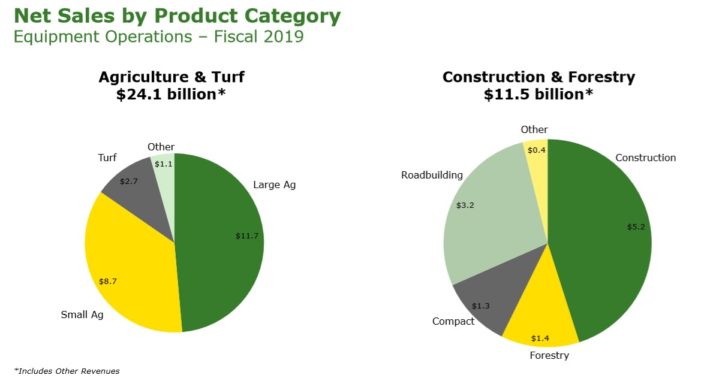

# 8 : Deere & Company (DE)

Deere는 주요 글로벌 트렌드, 특히 인구 증가와 식량 수요 증가의 혜택을받을 것입니다. 회사의 2018 년 연례 보고서에 따르면 , 식량 수요에 보조를 맞추기 위해 금세기 상반기에 농업 생산량을 두 배로 늘려야합니다. 그 결과 농업용 농기구를 제조하는 Deere는 수년 동안 지속적인 수요를 보게 될 것입니다.

Deere는 농업 및 잔디와 건설 및 임업이라는 두 가지 핵심 부문을 운영하며 대부분의 판매는 농업 및 잔디 장비에서 비롯됩니다.

지난 몇 년 동안 Deere는 심각한 산업 침체를 겪으면서 힘들었습니다. 농업 상품 가격의 가파르고 장기적인 하락으로 인해 전 세계적으로 농장 소득이 감소했습니다. 결과적으로 농부들이 새로운 장비 주문을 연기하거나 취소함에 따라 농기구에 대한 수요가 감소했습니다.

다행스럽게도 Deere는 비용 관리에 엄격하게 초점을 맞추고 어려운 환경을 성공적으로 탐색했습니다. 이를 통해 업계 침체 기간에도 수익성을 유지할 수있었습니다. 불행히도 코로나 바이러스 전염병은 Deere에게 또 다른 침체를 가져 왔습니다. 전 세계 순매출은 가장 최근 분기 에 11 % 감소 했으며 현재 회계 연도의 첫 3 분기 동안 12 % 감소했습니다.

Deere는 주주에게 배당금을 보상하는 동시에 미래 성장에 투자 할 수있는 충분한 현금 흐름을 생성합니다. Deere는 Wirtgen Group을 53 억 달러에 인수했는데 이는 회사 역사상 가장 큰 인수였습니다. Wirtgen은 도로 건설 장비의 선두 제조업체로서 Deere의 건설 및 임업 부문을 확장하고 다변화 할 것입니다.

Deere는 강력한 대차 대조표, 우수한 브랜드 파워 및 장기적인 성장 잠재력을 가지고 있습니다. 주식의 배당 수익률은 1.5 %입니다. 그러나 우리는 또한 주식이 과대 평가되었음을 발견합니다. 현재 평균 애널리스트 추정에 따르면, Deere 주식은 P / E 비율 28로 거래됩니다. 따라서 투자자들은 Deere를 매수하기 전에 하락을 기다리는 것이 좋습니다.

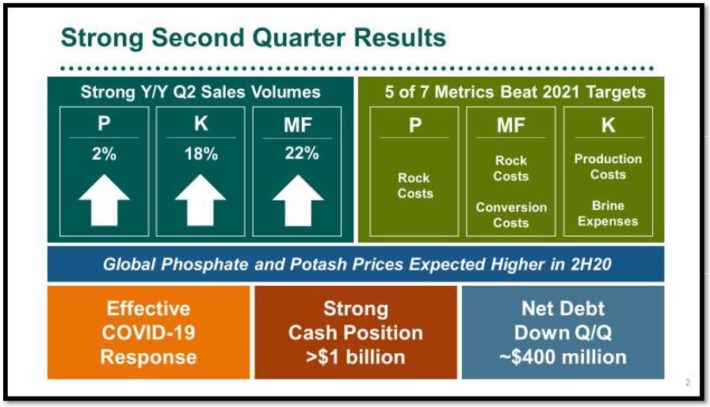

# 7 : The Mosaic Company (MOS)

Mosaic은 세계 최고의 작물 영양 회사 중 하나이며, 작물 생산에 가장 중요한 세 가지 영양소 중 두 가지 인 칼륨과 인산염에 중점을 둡니다. 이 회사는 인산염 및 칼륨 광물을 채굴하여 작물 영양소로 가공 한 다음 철도, 바지선 및 해상 선박을 통해 고객에게 배송합니다.

농산물 제조업체는 지난 몇 년 동안 어려운 환경을 견뎌 왔습니다. 특히 중국에서 생산되는 글로벌 생산량의 증가로 옥수수, 밀, 대두를 비롯한 여러 상품의 가격이 하락했습니다. 또한 중국과의 무역 전쟁 및 관세의 위협은 계속해서 돌출부 역할을하고 있습니다.

그 모든 것이 충분히 나쁘지 않았다면 Mosaic은 이제 코로나 바이러스 위기와 글로벌 경기 침체에 직면 해 있습니다. 그 결과, 회사가 2020 년을 시작하기 위해 고군분투하고 있다는 사실은 놀라운 일이 아닙니다. 가장 최근 분기 에 20 억 달러의 매출이 전년 대비 6 % 감소했습니다. 그러나 완제품 판매량은 전년 대비 16 % 증가했습니다. 조정 된 EBITDA는 분기 동안 6 % 증가했습니다.

출처 : 투자자 프레젠테이션

Mosaic은 또한 분기 별 4700 만 달러의 순이익을보고하여 작년 같은 분기에 2 억 3300 만 달러의 손실을 되돌 렸습니다. 모자이크는 식량 수요 증가로 장기적인 성장 전망이 긍정적이지만 농업 가격 약세는 여전히 역풍으로 남아 있습니다.

Mosaic은 2020 년 하반기에 글로벌 인산염 및 칼륨 가격이 상승 할 것으로 예상하기 때문에 회사의 긍정적 모멘텀은 계속 될 것입니다. 이것은 Mosaic의 향후 분기 결과에 매우 좋은 징조이며 52 주 최저치에서 주가의 막대한 수익을 설명합니다.

배당 관점에서 그 주식은 특별히 매력적이지 않다. Mosaic은 현재 분기 별 배당금으로 주당 0.05 달러를 지불하고 있으며 연간 수익률은 1.7 %입니다. 그러나 코로나 바이러스 대유행 기간 동안 회사의 결과는 강력한 비즈니스 모델을 나타냅니다.

# 6 : Calavo Growers Inc. (CVGW)

Calavo Growers는 농산물 산업에서 운영됩니다. 1924 년에 설립되었습니다. 현재는 아보카도 및 기타 식품을 판매하고 유통합니다. Fresh Products 세그먼트는 고객에게 배달하기 위해 아보카도를 크기, 포장 및 숙성시킵니다. Calavo Foods 부문은 아보카도를 과카 몰리로 조달 및 가공하여 고객에게 배포합니다. 마지막으로 Renaissance Food Group은 토마토와 파파야와 같은 건강하고 신선한 포장 식품을 다양한 소매 채널을 통해 생산 및 유통합니다.

Calavo Growers는 성장 스토리로 인해이 목록에서 1 위를 차지했습니다. 아보카도는“슈퍼 푸드”이며 높은 영양으로 인해 인기가 높아지고 있습니다. 따라서 그들은 건강에 민감한 소비자에게 큰 호소력을 가지고 있습니다. 이것은 미국에서 떠오르는 추세입니다. 소비자는 자신이 무엇을 먹고 있는지 훨씬 더 많이 인식하고 있습니다. 결과적으로 아보카도와 같은 건강한 식품에 대한 수요가 증가하고 있습니다.

Calavo에 따르면 , 미국의 아보카도 소비 는 지난 10 년 동안 연간 8 % 증가했습니다.

이러한 부인할 수없는 추세는 지난 10 년 동안 Calavo의 엄청난 성장에서 분명합니다. 실제로 2009 년부터 2019 년까지 Calavo의 매출은 거의 250 % 성장했습니다. 조정 희석 주당 순이익은 같은 시간에 세 배로 증가했습니다.

출처 : 투자자 관계

가장 최근 분기 에 2 억 8100 만 달러의 수익은 전년 대비 고정적이었습니다. 이는 코로나 바이러스 전염병이 세계 경제에 미치는 영향을 감안할 때 인상적인 것입니다. 희석 된 주당 순이익은 0.19 달러의 손실로 변동했고 조정 된 주당 순이익은 2 분기에 0.40 달러였습니다.

아보카도의 가정 보급률은 여전히 다른 일반적인 과일보다 낮습니다. 이는 Calavo가 앞으로의 장기 성장 활주로를 앞두고 있음을 의미합니다. Calavo는 내구성있는 경쟁 우위를 가진 업계 리더입니다. 미국 전역에 15 개 이상의 생산 및 유통 시설을 보유하고있어 향후 몇 년 동안 계속 성장할 수있는 기회를 제공합니다.

Calavo는 일반적으로 10 월에 연간 배당금을 지급합니다. 2019 년 주당 1.10 달러의 배당금은 2018 년보다 10 % 증가한 것입니다. Calavo가 계속 높은 수준의 성장을 이룩한다면 2020 년 후반에 또 다른 강력한 배당금 인상에 주주들이 줄을 설 수있을 것으로 생각됩니다. 현재 주가는 1.8 %입니다.

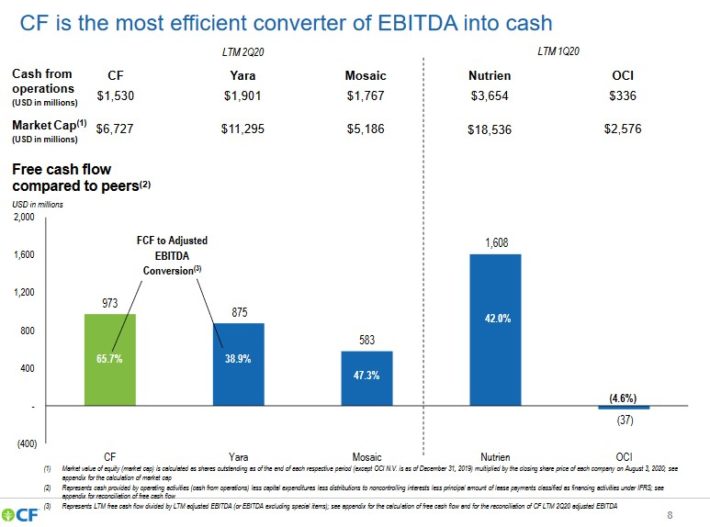

# 5 : CF Industries Holdings (CF)

CF Industries는 북미에서 질소 비료 제품을 제조 및 유통합니다. 이 회사는 1946 년에 협동 조합으로 설립되었지만 결국 2005 년에 상장되었습니다. 그 이후로 연간 매출이 거의 50 억 달러로 증가했으며 현재 시가 총액이 70 억 달러로 거래되고 있습니다. CF는 대량 생산 및 유통 능력을 갖춘 질소 분야의 글로벌 리더입니다.

출처 : 투자자 프레젠테이션

순매출은 2 분기에 12 억 달러로 전년의 15 억 달러에서 감소했습니다. 하락은 평균 판매가 하락과 판매량 감소를 반영한 것입니다. CF 제품에 대한 수요와 가격은 일반적으로 매우 변동성이 있으므로 결과적으로 상당한 수익 상승 또는 하락이 일반적입니다.

낮은 글로벌 에너지 비용으로 인해 업계의 운영 률이 높아지면서 글로벌 공급 가용성이 증가함에 따라 모든 부문의 평균 판매 가격은 전년 대비 하락했습니다. CF는 또한 올해 1 분기에 더운 날씨를 경험하여 2 분기에서 비료 수요를 앞당겨 2 분기 수익을 더욱 감소 시켰습니다.

처음에 걸쳐 반 2020의 실적 당 점유율은 $ 1.20로 28 % 감소했다. 조정 된 EBITDA는 2020 년 첫 6 개월 동안 14 % 하락했습니다.

CF는 특히 최근 몇 년 동안 주요 성장 프로젝트를 완료했기 때문에 더 높은 비료 가격으로의 복귀의 혜택을받을 수있는 최적의 위치에 있습니다. 예를 들어 CF는 Donaldsonville 및 Port Neal 확장 프로젝트에 많은 투자를했습니다. 이러한 프로젝트는 CF의 높은 투자 수준이 필요했지만 이제 해당 프로젝트가 완료되었습니다.

CF는 3.6 %의 매력적인 배당 수익률을 가지고 있습니다. 향후 수익 증가와 함께 향후 5 년 동안 한 자리 수의 총 주주 수익률을 기대합니다.

# 4 : Bunge Limited (BG)

Bunge Limited는 1818 년에 설립되었습니다. 현재 Bunge는 지주 회사입니다. 핵심 사업은 농산물을 공급하고 운송하는 것입니다. Bunge는 농업 사업, 식용유 제품, 제분 제품, 설탕 및 바이오 에너지, 비료 부문을 통해 운영됩니다.

농업 사업 부문은 농산물의 저장 및 운송을 포함합니다. 식용유 제품 부문에는 식물성 기름, 쇼트닝, 마가린 및 마요네즈의 생산 및 판매가 포함됩니다. Milling Products 부문은 밀가루, 베이커리 믹스, 옥수수 기반 제품 및 쌀을 생산합니다. 설탕과 바이오 에너지 부문은 설탕과 에탄올을 생산하는 반면 비료 부문은 비료를 생산하고 유통합니다.

Bunge는 강력한 성장과 매우 주주 친화적 인 관리 팀으로 인해 최고의 농업 주식 목록에 올랐습니다. 회사는 매년 주주들에게 많은 현금을 돌려주기 위해 노력하고 있습니다. 회사는 주당 $ 2.00의 배당금을 지급하며 이는 4 % 이상의 높은 배당 수익률 을 제공합니다 .

2020 년 2 분기 에 Bunge의 조정 된 주당 순이익은 155 % 급증했습니다. 2020 년 상반기 동안 조정 EPS는 2019 년 같은 6 개월 기간에 비해 41 % 증가했습니다. Bunge의 상반기 강력한 실적의 가장 큰 이유 중 하나는 기록적인 용량 활용도와 분쇄 신뢰성 향상입니다. Bunge는 또한 지난 3 년 동안 대두 분쇄에 대한 가장 낮은 분기 운영 비용의 혜택을 받았습니다.

까다로운 운영 환경에도 불구하고 회사는 2020 년부터 ROIC 트렌드가 개선되는 것을 목격했습니다.

출처 : 투자자 프레젠테이션

Bunge는 최근 ROIC 트렌드를 개선했습니다. ROIC를 높이면 현금 흐름이 의미있게 개선되어 주주에게 인상적인 현금 수익을 올릴 수 있습니다. 긍정적 인 점은 증가하는 세계 인구가 Bunge의 장기적인 성장 촉매이며, 이는 모든 종류의 농산물에 대한 수요를 증가시킬 것입니다.

신흥 시장은 Bunge에게 점점 더 중요한 영역입니다. 이 회사는 남미에서 미래 성장을 제공하기 위해 브라질에서 BP (BP) 설탕 및 바이오 에너지 자산과 7 억 7500 만 달러, 50-50 합작 투자를 형성했습니다. 향후 확장은 회사가 수익 성장을 촉진하고 배당금을 계속 지불하는 데 도움이 될 것입니다.

Bunge는 2020 년에 시작될 코로나 바이러스 전염병의 광범위한 도전 과제를 감안할 때 농업 업계에서보기 드문 우월한 기업입니다. 회사는 2 분기 실적과 함께 연간 전망을 높였으며 대부분의 덕분에 예상보다 높은 결과를 기대하고 있습니다. 농업. 4.6 %의 높은 배당 수익률로 Bunge는 소득 투자자에게 매력적인 주식입니다.

# 3 : Scotts Miracle-Gro (SMG)

Scotts Miracle-Gro는 상당한 경쟁 우위를 지닌 강력한 비즈니스이기 때문에이 목록에 포함되었습니다. SMG는 잔디 및 정원 관리 제품을 생산합니다. 브랜드 제품군에는 Scotts, Miracle-Gro, Ortho 등이 포함됩니다.

뿐만 아니라 SMG는 최대 주거용 잔디 관리 서비스 사업 인 TruGreen과 식용 원예 식물의 최대 소매 판매업 체인 Bonnie Plants에 대해 소수 지분을 소유하고 있습니다. SMG는 또한 수경 재배 부문에 서비스를 제공하는 자회사 인 The Hawthorne Gardening Company를 보유하고 있습니다.

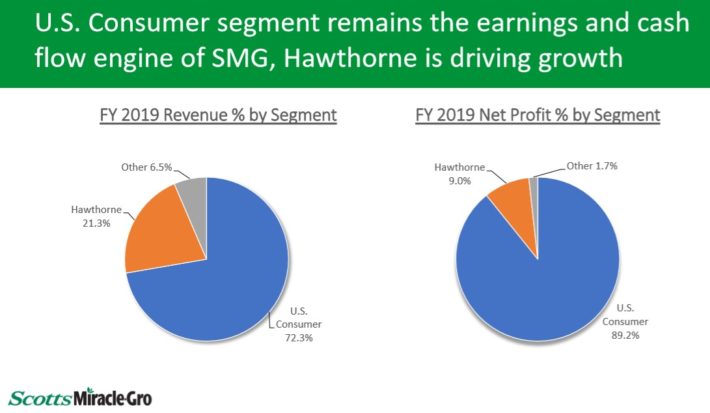

출처 : 투자자 프레젠테이션

이들 브랜드는 각각의 카테고리를 이끌고 있으며, SMG는 리더십 위치를 유지하기 위해 브랜드를 광고 할 재정적 강점을 가지고 있습니다.

SMG는 2020 년까지 강력한 출발을 앞두고 있습니다. 매출은 미국 핵심 소비자 부문의 21 % 매출 성장으로 인해 가장 최근 분기 에 28 % 증가했습니다 . 이와는 별도로 Hawthorne 매출은 가장 최근 분기에 72 % 급증하면서 SMG는 마리화나의 새로운 성장 스토리에 은밀한 역할을했습니다.

조정 된 주당 순이익은 작년 같은 분기에 비해 최근 분기에 22 % 증가했습니다. SMG도 1 년 전망을 올렸다. 이 회사는 이제 1 년 동안 26 % -28 %의 매출 성장을 기대합니다. 조정 된 주당 순이익은 이전의 가이던스 주당 $ 5.65 ~ $ 5.85와 비교하여 $ 6.65 ~ $ 6.85 범위로 예상됩니다.

분기 별 결과와 함께 회사는 정기 배당금을 7 % 올렸으며 주당 $ 5의 특별 배당금도 승인했습니다. 주식의 배당 수익률은 1.5 %입니다.

SMG는 코로나 바이러스 위기 동안 미국 주택 시장의 탄력성과 실내 재배 제품에 대한 수요 증가로 혜택을 받고 있습니다. 소비자는 잔디밭과 정원에 더 많은 비용을 투자 할 의향이 있습니다. 향후 몇 년간 주택 시장이 침체되지 않는다면 앞으로도 SMG는 긍정적 인 성장 전망을 보이고있다.

# 2 : Caterpillar (CAT)

Caterpillar는 1925 년에 설립되었습니다. 오늘날에는 건설 및 광업에 사용되는 중장비를 제조하는 거대 산업 기업입니다. 이 회사는 또한 디젤 엔진 및 가스 터빈과 같은 보조 산업 제품을 제조합니다. Caterpillar는 시가 총액이 760 억 달러인 대형주 입니다.

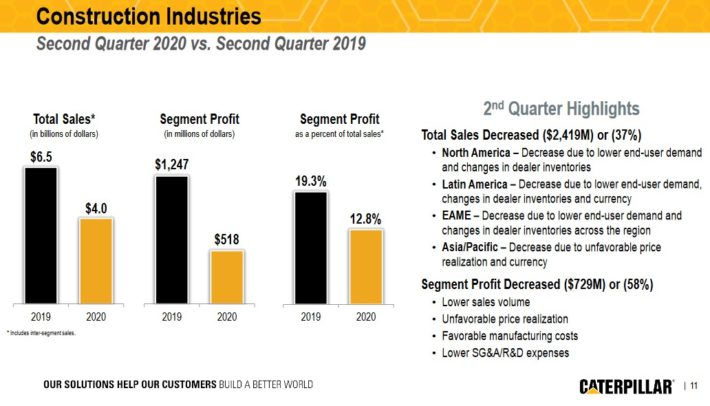

Caterpillar는 코로나 바이러스가 세계 경제에 미치는 영향에 면역이되지 않았습니다. 2 분기 매출은 31 % 감소한 반면 이익은 전년 동기 대비 70 % 감소했다. 이 결과는 최종 사용자 수요 감소로 인한 판매량 감소와 딜러 재고의 변화로 인한 영향 때문입니다. 딜러들은 2020 년 2 분기 동안 장비 및 엔진 재고를 약 14 억 달러 줄였습니다.

건설 산업은 지난 분기 가장 큰 타격을 입은 부문이었습니다.

출처 : 투자자 프레젠테이션

이전에 Caterpillar는 EPS가 $ 8.50 ~ $ 10.00로 2020 년 전망을 제공했습니다. 그러나 회사는 지속적인 위기 속에서이 지침을 철회했습니다. 8 월 14 일 Caterpillar는 3 개월 동안 판매되는 소매 장비 판매가 20 % 감소했다고 발표했습니다.

코로나 바이러스로 인한 피해에도 불구하고 Caterpillar는 장기적인 성장을 기대합니다. 경쟁 우위는 경제적 규모를 제공하는 글로벌 입지입니다. 예를 들어, Caterpillar는 단위당 변동 비용을 낮춰 수익 마진을 높일 수 있습니다.

지난 몇 년 동안 꾸준한 글로벌 경제 성장은 Caterpillar의 긍정적 인 성장을 촉진했습니다. 광업 회사는 원자재 가격이 여전히 유리하고 미국, 중국 및 전 세계의 기타 주요 시장에서 건설이 계속 확장됨에 따라 운영을 확장하고 있습니다.

서비스는 또한 주요 장기 성장 촉매가 될 것입니다. Caterpillar는 2026 년까지 기계, 에너지 및 운송 (ME & T) 서비스 매출을 280 억 달러로 두 배로 늘리고 조정 된 영업 마진을 높여 장기적인 수익 성장을 긍정적으로 이끌 것으로 예상합니다.

Caterpillar는 주주 친화적 인 회사입니다. 배당 수익률은 2.9 %로 매력적이며 25 년 연속 배당금을 늘려왔다. 배당귀족목록에 새롭게 2020년 편입되었습니다.

# 1 : Archer Daniels Midland (ADM)

Archer Daniels Midland는 다양한 제품을 소싱, 운송, 처리 및 배포합니다. 가장 큰 사업은 옥수수 가공으로, 옥수수를 감미료, 전분 및 바이오 제품으로 전환합니다. 농업 서비스 부문은 광범위한 글로벌 곡물 엘리베이터, 운송 네트워크 및 항구 운영을 활용하여 농산물을 구매, 저장, 청소 및 운송합니다.

유지 종자 가공 부문은 콩, 면화씨, 해바라기 씨, 카놀라, 유채, 아마씨와 같은 유지 종자를 가공합니다. 이 씨앗을 식물성 기름과 단백질 식사로 가공합니다. 한편, WFSI (Wild Flavors and Specialty Ingredients) 부문은 향료, 색소, 단백질 및 유화제를 제조, 판매 및 유통합니다.

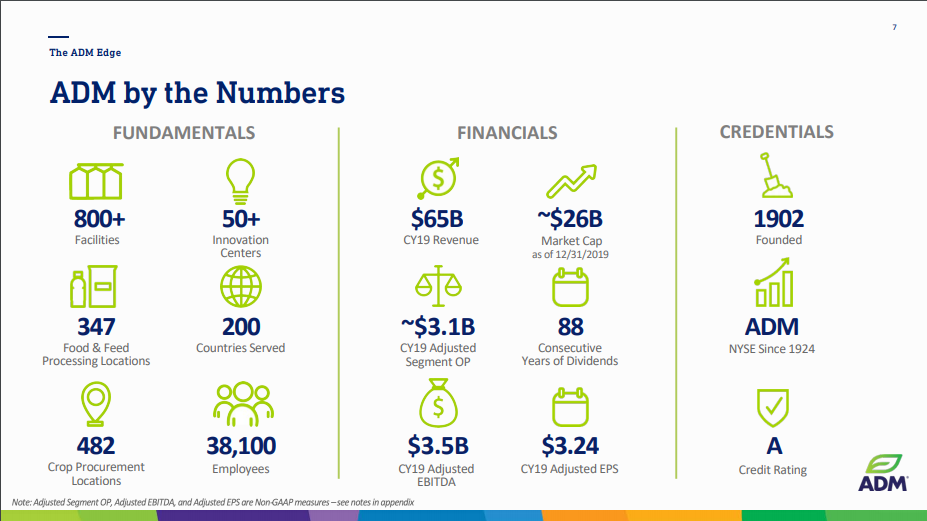

Archer Daniels Midland는 세계에서 가장 큰 농업 회사 중 하나입니다. Archer Daniels Midland의 사업에는 곡물 및 유지 종자 가공, 농업 저장 및 운송이 포함됩니다.

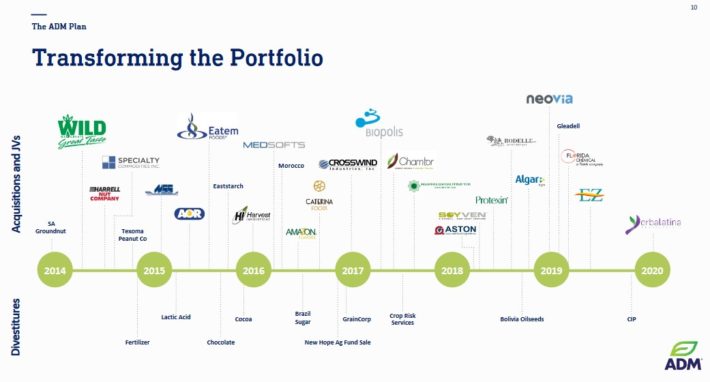

이 회사는 최근 몇 년간 비즈니스 변화를 겪었으며 글로벌 시장 진출을 위해 여러 차례 인수했습니다.

출처 : 투자자 프레젠테이션

Archer-Daniels-Midland는 2020 년 7 월 29 일 2 분기 실적을보고했습니다. 회사는 조정 주당 순이익이 $ 0.85로 2Q19에 $ 0.60으로 전년 대비 41.7 % 증가했다고보고했습니다. 그러나 수익은 2019 년 2 분기 1 억 2,9700 만 달러에서 이번 분기 1 억 6,281 만 달러로 (0.1) % 감소했습니다. 그러나 순이익은 2 억 3,500 만 달러에서 4 억 6,600 만 달러로 엄청나게 증가하여 전년 대비 99 % 증가했습니다. ADM은 회사가 필수 비즈니스로 간주되기 때문에 COVID-19 대유행의 심각한 영향을받지 않았습니다.

우리는 회사의 성장 전망에 대해 장기적으로 유리한 견해를 가지고 있습니다. 첫째, 유럽을 선도하는 감귤 향료 공급 업체 인 Ziegler Group의 인수는 성장하는 천연 감귤 성분 시장에서 회사를 글로벌 리더로 자리 매김하는 데 도움이 될 것입니다. 또 다른 긍정적 인 촉매는 회사의 거대한 글로벌 플랫폼과 경쟁 우위이며,이 새로운 주제를 활용할 수있는 완벽한 위치에 있습니다.

Archer Daniels Midland는 482 개의 작물 조달 위치와 340 개 이상의 식품 및 사료 가공 위치를 포함하는 거대한 글로벌 네트워크를 보유하고 있습니다. ADM의 핵심 Ag Services & Oilseeds 부문은 전 세계 농업 상품 물량의 ~ 10 %를 관리합니다. 이 회사는 약 60 개의 다른 유지 종자 제품을 보유하고 있으며 전 세계 16 개국에 120 개 이상의 가공 자산을 보유하고 있습니다.

Archer Daniels Midland는 불황에 강한 회사입니다. 대 불황 기간 동안 회사는 2008 년에 $ 2.84, 2009 년과 2010 년에 $ 3.06의 주당 순이익을보고했습니다. ADM은 경기 침체 기간 동안 강력한 수익성을 유지했으며 2009 년에는 주당 순이익이 최대 8 % 증가했습니다.

Archer Daniels Midland 주식은 3.3 %의 배당 수익률을 가지고 있으며 회사는 45 년 연속 배당금을 늘 렸습니다. 이것은 Archer Daniels Midland를 배당금 귀족으로 만듭니다. 이 회사는 또한 Standard & Poor 's로부터 A라는 강력한 신용 등급을 받았습니다. 견고한 배당 수익률, 경기 침체 방지 비즈니스 모델 및 배당금 증가의 오랜 역사가 결합 된 ADM은 최고의 농업 주식입니다.

<참고 : 2020 List of Agriculture Stocks (+The 10 Best Agriculture Stocks Now), Sure Dividend,

HIGH-QUALITY DIVIDEND STOCKS, LONG-TERM PLAN>

1.png?type=w966)

댓글

댓글 쓰기